今日の急速に変化する金融環境において、取引の方法は急速に進化しています。 決済システムこれらのトランザクションのバックボーンとなる には、クローズドループとオープンループという 2 つの主要な形式があります。 これらのシステムのニュアンスを理解することは、企業、消費者、金融機関にとって同様に重要です。

クローズドループとオープンループ:比較分析

この記事では、クローズドループ決済システムとオープンループ決済システムの主な違い、それぞれの長所と短所、そしてデジタル決済の将来への影響について詳しく説明します。

クローズドループ決済システムとは何ですか?

クローズドループ決済システムは、発行者、加盟店契約者、決済処理者が通常同一の組織である自己完結型のネットワーク内で運営されます。つまり、カードやモバイルアプリなど、決済手段は特定のブランドやサービスに限定されます。例としては、店舗のギフトカードなどが挙げられます。 スターバックスのモバイル決済アプリ、ロンドンのオイスターカードのような多くの交通カードシステムもあります。

閉ループシステムの利点

📌 取引コストの削減: クローズドループシステムは、仲介業者が少ないため、取引手数料が低くなることが多く、加盟店と発行者の両方にメリットをもたらします (Yermack、2022)。

📌 顧客ロイヤルティの向上: 独自の決済方法は顧客ロイヤルティを高めることができます。例えば、スターバックスのモバイルアプリは、リピート購入に対して顧客に特典を提供し、ブランドロイヤルティを育んでいます(スターバックス・コーポレーション、2022年)。

📌 優れたデータ制御: 企業は顧客データをより効果的に収集・分析し、マーケティング戦略を調整して顧客体験を向上させることができます (Gomber、Koch、Siering、2022)。

クローズドループ決済システムの欠点

📌 限られたユーザビリティ: これらの支払い方法は発行者のネットワーク内でのみ使用できるため、消費者の利便性が制限されます (Kauffman & Riggins、2022)。

📌 陳腐化のリスク: 企業が財政難に陥ったり閉鎖したりした場合、クローズドループ決済方式は時代遅れになり、消費者に不便をかける可能性があります (Zhu & Kraemer、2022)。

実世界の例

🔗 スターバックス モバイルアプリ(クローズドループ)

スターバックスのモバイルアプリ

スターバックスのモバイルアプリは、クローズドループシステムの好例です。顧客は事前に資金をチャージし、スターバックスの店舗でアプリから直接購入することで、取引手数料の削減や、リピート購入を奨励する統合型ロイヤルティプログラムの恩恵を受けることができます(スターバックス・コーポレーション、2022年)。

オープンループ決済システムとは何ですか?

一方、オープンループ決済システムでは、複数の独立した事業体間での取引が可能です。発行者、加盟店契約者、決済処理者はそれぞれ独立しているため、幅広い決済手段が利用可能です。例としては、Visa、Mastercard、American Expressなどが挙げられます。

オープンループシステムの利点

📌 普遍的な受容: オープンループシステムは世界中の小売業者に広く受け入れられており、消費者の利便性を高めています(Bolt&Humphrey、2022)。

📌 奨励される競争: これらのシステムは、発行会社と加盟店契約会社間の競争を促進し、消費者にとってより良いサービスとコストの削減につながる可能性があります (Weiner & Wright、2022)。

📌 相互運用性: オープンループ システムは、さまざまな金融機関や地域にまたがる取引をサポートし、国際取引や旅行を促進します (Krueger & Seel、2023)。

オープンループ決済システムの欠点

📌 取引手数料の上昇: 仲介業者が複数存在すると取引手数料が高くなり、中小企業にとっては負担となる可能性があります (Dahlberg、Guo、Ondrus、2022)。

📌 データ制御が少ない: 顧客取引データはさまざまな組織間で共有されるため、単一企業がこのデータを活用してマーケティングや顧客サービスの改善を図る能力は制限されます (Evans & Schmalensee、2023)。

実世界の例

🔗VisaとMastercard(オープンループ)

Visa カードを搭載した携帯電話を使用して、公共交通機関のゲートで非接触型決済を行います。

VisaとMastercardはオープンループシステムの典型です。世界中の何百万もの消費者と加盟店を結びつけ、国境を越えたシームレスな取引を可能にしています。複数の仲介業者が存在するため取引手数料は高くなりますが、世界中で広く受け入れられているため、ユーザーの利便性は確保されています(Visa Inc., 2022; Mastercard Inc., 2022)。

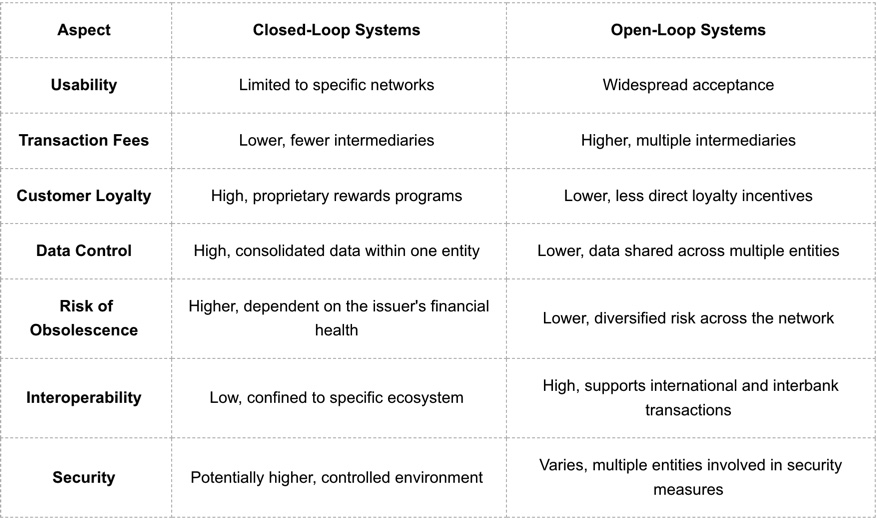

クローズドループとオープンループ:主な違い

オープンループ決済とクローズドループ決済の比較

決済システムの未来

🔗 デジタルウォレットと暗号通貨

Vietcombank Visa カードは iPhone の Apple Pay で使用できるようになりました。

デジタルウォレットと暗号通貨は、クローズドループシステムとオープンループシステムの境界線をますます曖昧にしています。Apple PayやGoogle Walletなどのデジタルウォレットは、クローズドループ(特定の店舗やサービス向け)とオープンループ(クレジットカードやデビットカードにリンク)の両方の機能を備えており、柔軟性と利便性を提供しています(Wang & He, 2022)。

同様に、暗号通貨は、その採用と統合に応じて、特定のプラットフォーム内(クローズドループ)で使用することも、さまざまなプラットフォームや販売者間で(オープンループ)使用することもできます。

🔗 規制に関する考慮事項

規制環境は決済システムの将来を大きく左右するでしょう。オープンループシステムは、セキュリティと消費者保護を確保するための広範な規制の対象となるため、多くの場合、より高いコストに直面します。一方、クローズドループシステムは規制がそれほど厳しくない場合もありますが、それでも消費者保護法を遵守する必要があります(Kroszner, 2022)。

クローズドループ型とオープンループ型の決済システムはそれぞれ独自の長所と短所を持っています。クローズドループ型システムはコスト削減、顧客ロイヤルティの向上、データ管理の強化といったメリットがありますが、その有用性には限界があり、発行者が破綻した場合には時代遅れになるリスクがあります。オープンループ型システムは幅広い普及率、競争の激化、相互運用性といったメリットがありますが、取引手数料が高く、データ管理が限定されます。

デジタル決済が進化するにつれ、両システムの長所を組み合わせたハイブリッドモデルが登場することが予想されます。こうした動向を常に把握しておくことで、企業と消費者はそれぞれのニーズに最適な決済ソリューションを選択できるようになります。

SmartDevのクローズドループ決済ソリューションをご覧ください

SmartDevは、効率的で安全な決済システムの重要性を理解しています。当社のクローズドループ決済ソリューションは、企業の取引コストの削減、顧客ロイヤルティの向上、そして優れたデータ管理を実現するように設計されています。SmartDevのクローズドループシステムを導入することで、企業は顧客とのより強固な関係を築き、消費者行動に関する貴重なインサイトを獲得することができます。

支払いプロセスを合理化し、顧客エンゲージメントを向上させる機会をお見逃しなく。 接触 スマートデブ 当社のクローズドループ決済ソリューションが貴社のビジネスにどのようなメリットをもたらすか、ぜひ今すぐご確認ください。包括的なサービスをご覧いただき、SmartDevでシームレスな取引の未来を発見してください。

—

参考文献

- Bolt, W., Humphrey, DB (2022). 決済ネットワークの規模の経済、SEPA、そして現金代替。 ネットワーク経済学レビュー、6(4), 453-470.

- Dahlberg, T., Guo, J., & Ondrus, J. (2022). モバイル決済研究の批判的レビュー. 電子商取引の研究と応用、14(5), 265-284.

- Evans, DS, & Schmalensee, R. (2023). インターチェンジ手数料の経済学と規制:概要. MITプレス.

- Gomber, P., Koch, J.-A., Siering, M. (2022). デジタル金融とフィンテック:現在の研究と将来の研究方向. ビジネス経済ジャーナル、87(5), 537-580.

- Kauffman, RJ, & Riggins, F. (2022). 情報通信技術とマイクロファイナンスの持続可能性. 国際電子商取引ジャーナル、16(4), 9-44.

- クルーガー, M., シール, M. (2023). 決済システムの未来. 国際金融研究ジャーナル、8(3), 49.

- Kroszner, RS (2022). 決済システムの規制. 金融サービス研究ジャーナル、57(1), 1-16.

- スターバックス・コーポレーション (2022). 2022年度年次報告書. スターバックス・インベスター・リレーションズより転載。

- Visa Inc. (2022). 2022年度年次報告書. Visa Investor Relationsより取得。

- Wang, X., He, Y. (2022). デジタルウォレットが消費者の決済行動に与える影響:フィールド実験からのエビデンス. 金融経済ジャーナル、138(3), 698-715).

- Weiner, SE, Wright, J. (2022). 各国におけるインターチェンジ手数料:動向と決定要因 ネットワーク経済学レビュー、4(4), 290-323).

- Yermack, D. (2022). コーポレートガバナンスとブロックチェーン 財政レビュー、21(1), 7-31).

- Zhu, K., & Kraemer, KL (2022). 組織によるeビジネス導入後の利用状況と価値の変化:小売業界における国際比較のエビデンス. 情報システム研究、16(1), 61-84).